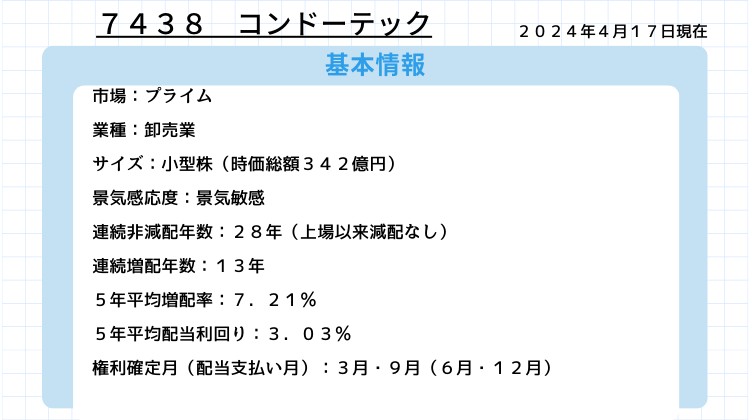

コンドーテックは、上場以来30年近く非減配を誇る卸売業の小型株で、直近13年は連続増配しています。景気敏感な業種のためコロナ禍の需要減速は直撃したものの、その後見事にV字回復しました。株主還元意識が高く、今後も非減配・増配が見込める永久保有株としておすすめです!

基本情報

なにをしている会社?

工事現場の足場吊りチェーンや結合金具などの産業資材を仕入れ販売する卸売の大手です。安全な工事に必要な鉄骨やネジ、バックルなどを幅広く販売しています。

実は近所の工事現場でもたくさん活躍しています

魅力ポイント

- アフターコロナで需要回復し最高益を更新

- 上場来減配なしで13年連続増配中

- 中期経営計画を上方修正し株主還元方針もさらに向上

注意ポイント

- コロナ禍で景気敏感な側面が明らかになった

- 配当利回りは高配当の水準までもう少し

コロナ禍の厳しい時期にも増配する気概あり!

見事にV字回復して今後の見通しも明るい!

強さとともにリスクも受け入れる必要がありますね!

分散が大事!

株価推移

ヤフーファイナンスより。2024年5月2日終値

短期的な振れ幅はあるものの、長期的には安定した右肩上がりの株価です。

2023年からは高値圏で定着。増配を加味すれば1200円台でも比較的割安な水準。

重要10指標の分析(IRBANK)

IRBANKを使った重要10指標の分析結果です。IRBANKの使い方や優良高配当株の基準については以下の記事も参考にしてください!

業績の評価

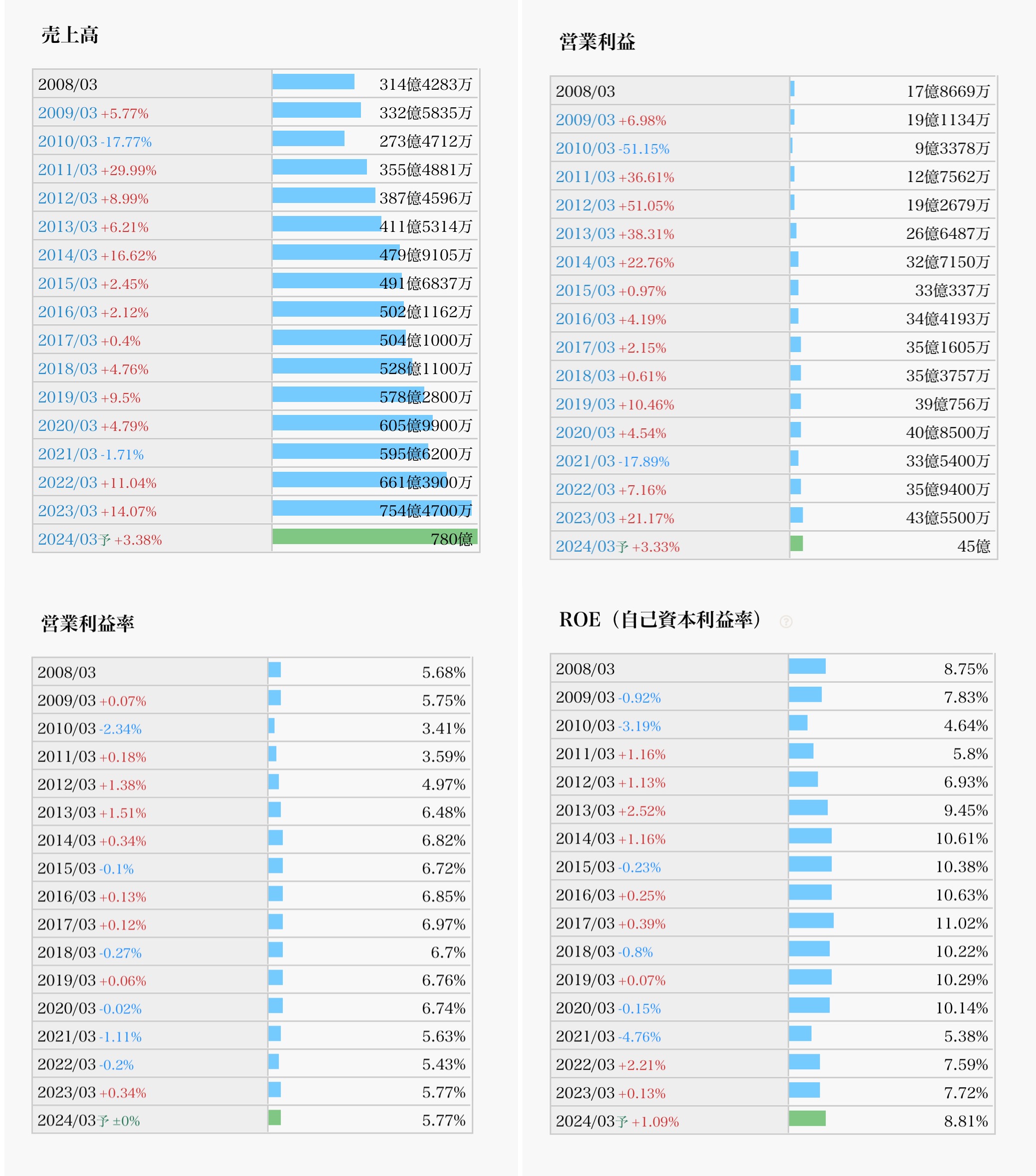

売上高・営業利益・ROE・EPS

企業の稼ぐ力を確認していきます。

- 業績の優良基準

- 売上高:長期的に見て右肩上がり

営業利益:長期的に見て右肩上がり

営業利益率:10%以上で優秀

ROE:8%以上で優秀

EPS:長期的に見て右肩上がり

コロナショックは業績に直撃するもしっかり回復!

営業利益率はもう一声!

2024年3月期は最高益を更新!

長期的な成長ストーリーは崩れていませんね

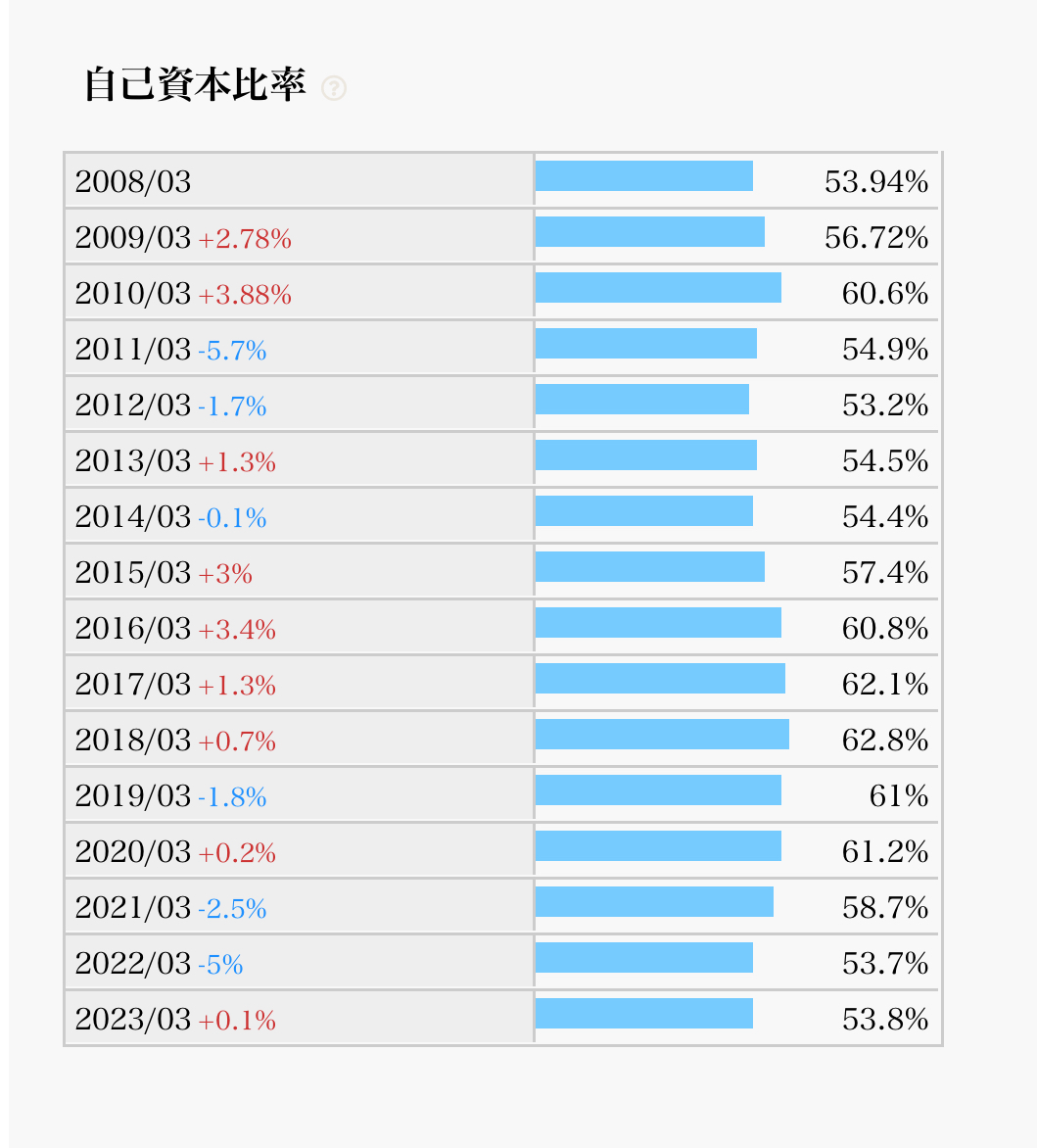

財務の評価

キャッシュフロー・自己資本比率

経営の安定性・安全性を確認していきます。

- キャッシュフロー(CF)の優良基準

- 4つのキャッシュフローについてプラスorマイナスで評価

- 営業CF

- 収入ー支出で残ったお金 プラスならOK

- 投資CF

- 設備投資や資産売却のお金 マイナスでOK

- 財務CF

- 借金や借金返済のお金 マイナスでOK

- フリーCF

- 最終的に自由に使えるお金 プラスならOK

- 自己資本比率の優良基準

- ・40%以上は欲しい

・60%あれば(維持していれば)安心

・業種によっては低くても正常な場合がある

2020年〜2022年はコロナショックの影響で不安定

今後のCFの安定黒字維持を見守りましょう!

50〜60%程度を守っており安心できます

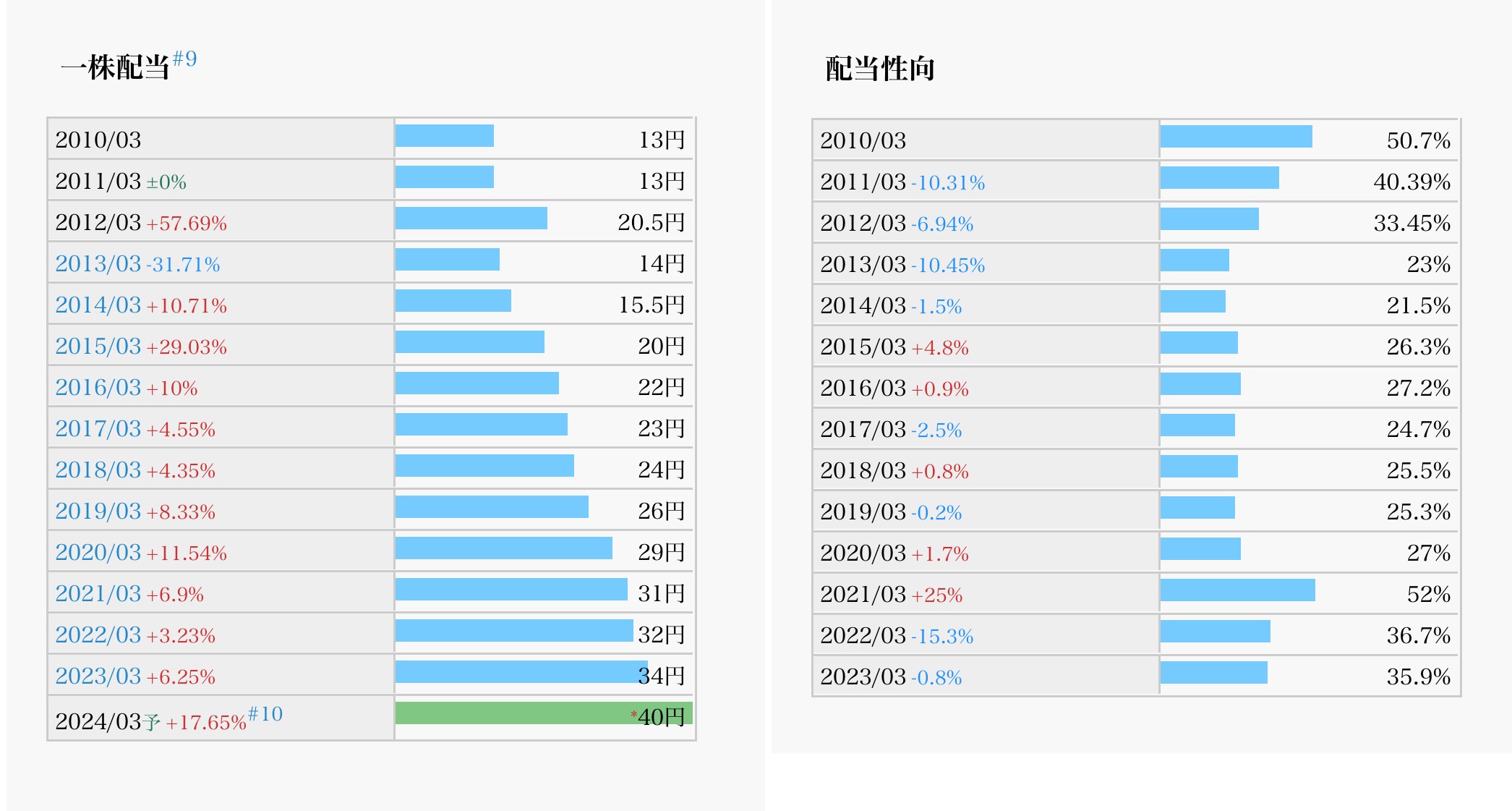

配当(一株配当・配当性向)

配当金について確認していきます。

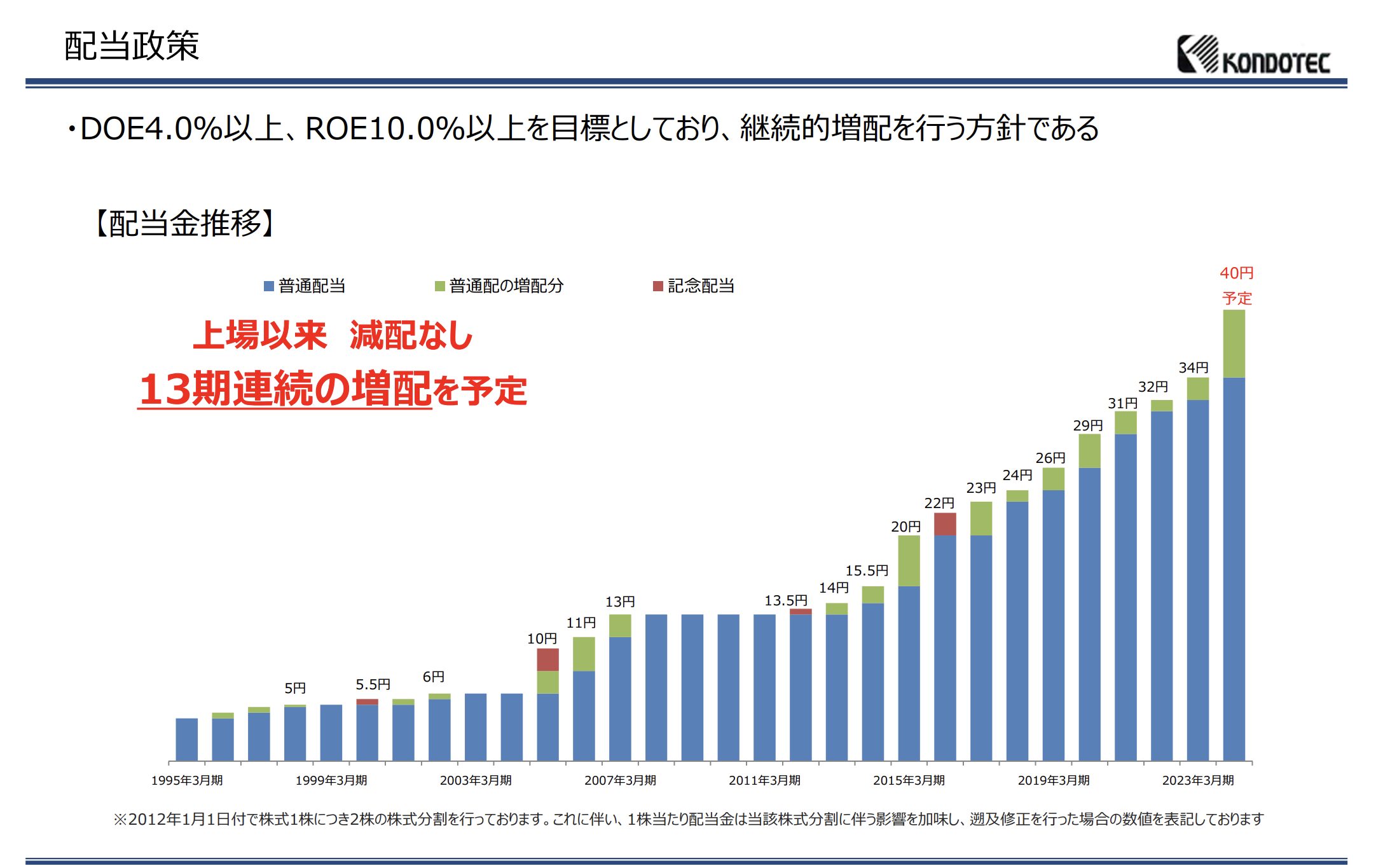

13年連続増配中!コロナ禍にも増配する根性!

2024年3月決算でも大幅増配を発表!

中期経営計画(2024年3月期~2026年3月期)でも継続的な増配を掲げており長期保有への安心感があります。

DOE(でぃーおーいー)って何?

DOEは「Dividend On Equity」の略で、日本語では「株主資本配分率」と呼びます。式では以下の2パターンで表現できます。

DOE(%)=配当金(支払い総額) ÷ 株主資本×100

DOE(%)=配当性向(%)× ROE(%)

配当性向基準の配当では、一時的な業績悪化(利益=EPSの低下)で減配リスクがあります。DOEのベースとなる株主資本は利益+内部留保(企業の貯蓄)を含む安定した資本であり、財務優良(自己資本比率が高い)企業においては減配しにくいです。

DOE4.0%、ROE10%以上を目標というのは、配当性向40%以上を目標と読み替えられます(来期も増配)。効率よく稼いで増配していく意気込みと、いざというときは余剰資本からもしっかり配当しますよという株主還元意識の高さを宣言しています。

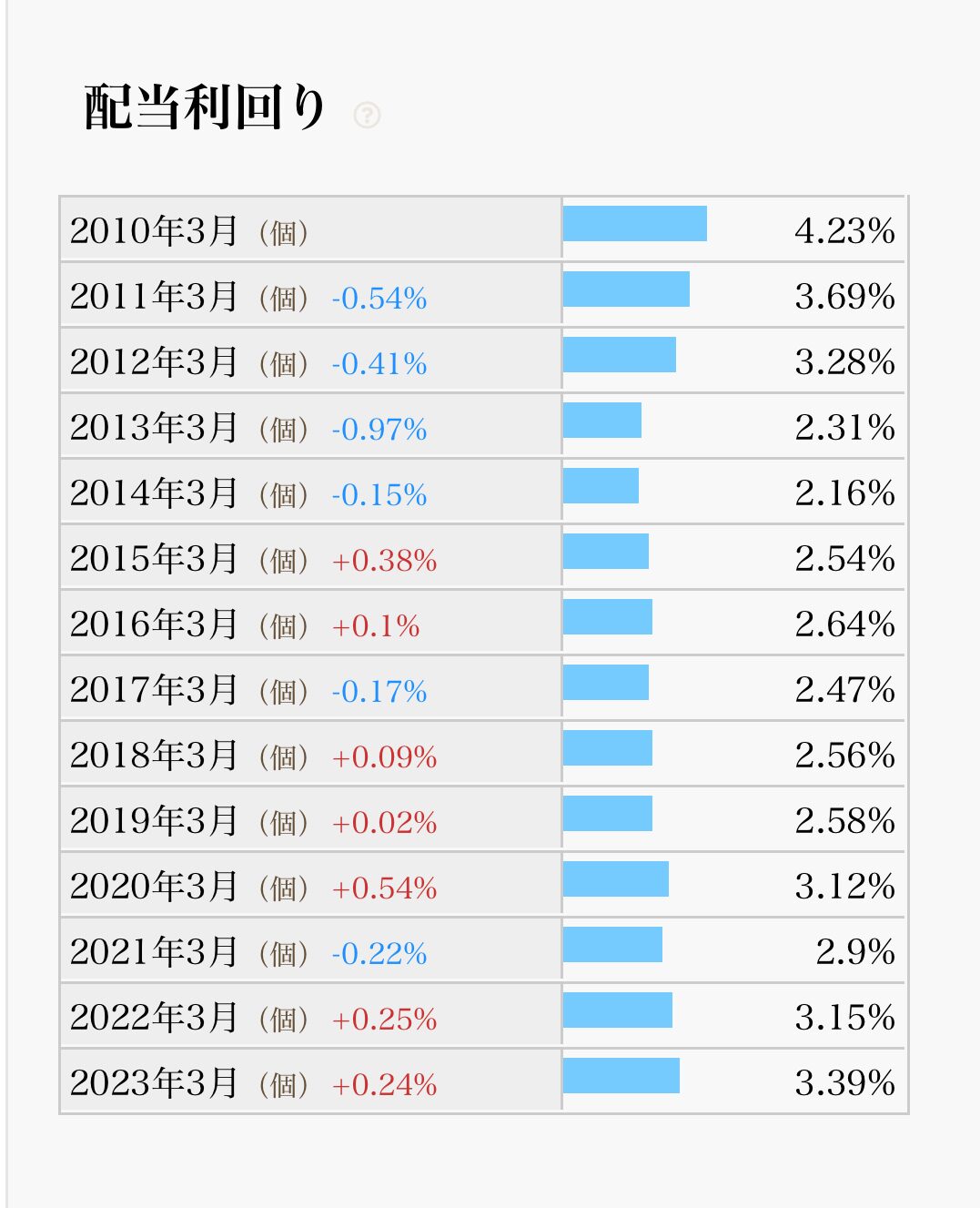

配当利回り

過去の配当利回りを確認。一般的に配当利回りが3.75%以上で高配当株と呼びます。

株価が安定しているため配当利回りはそこそこ

- 増配を加味した配当利回りは?

- 平均7%の増配率を維持すると仮定して、長期保有シミュレーションすると・・・

10年で配当金は2倍!(配当利回り3.0%→6.0%)

コンドーテックのように株主還元意識が高く長期に安定増配が見込める企業は、今の配当利回りが低めだとしても長期的に高配当化するポテンシャルがあります。

投資タイミングは?

利回り3.50%を狙う

高配当株の投資タイミングの考え方については以下の記事も参考にしてください!

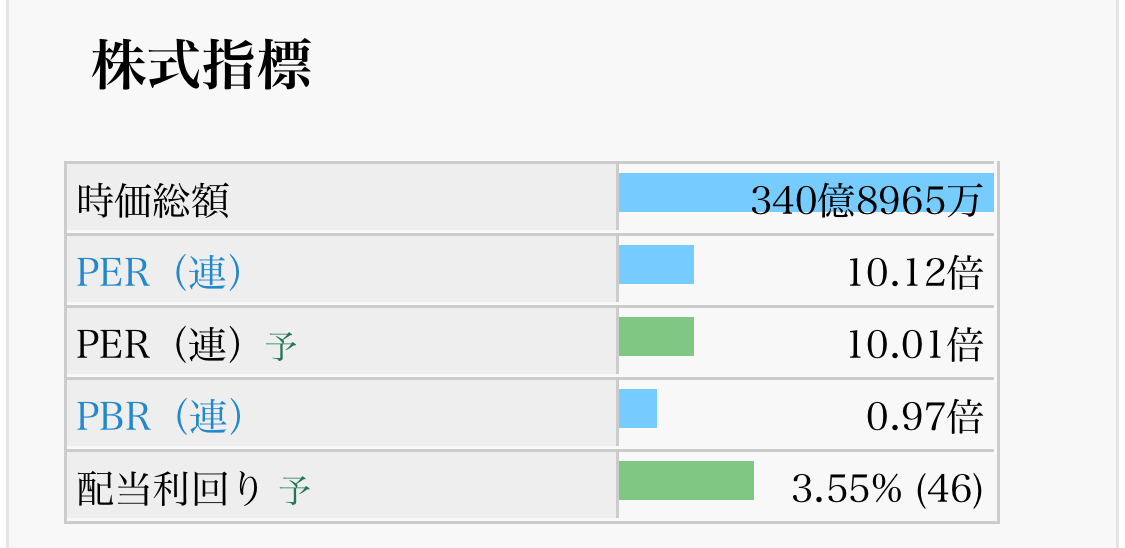

- 割安さの指標

- ① PERが平均以下(15倍以下を目安)

② PBRが1.0倍以下

PERは10.01倍で比較的割安と言える水準!

PBRは0.97倍で平均的な水準!

2024年3月期決算でも増配で配当利回りは上昇!

- 配当利回り平均との比較

- 過去5〜10年程度を比較して購入ライン(目標利回り・株価)を設定

コンドーテックの過去5年平均の配当利回りは3.03%程度です。2024年5月の増配発表後で3.50%程度まで上昇しており、高配当株の基準である3.75%まであとわずか。

株価1300円で購入した場合、配当利回りは3.53%(一株配当46円)。仮に次回決算で7%増配すると一株配当は49円で配当利回りは3.77%に。

今後も同水準の増配を見込めば、配当利回り3.50%前後で購入しても1年で高配当株に進化する可能性大!

狙いの配当利回りを3.5%に設定するなら・・・

購入ラインの株価は1314円に設定!

※目標株価=配当円÷目標利回り

総合評価 Sランク

安定した需要が続き業績は右肩上がり。上場来の連続非減配、13年連続増配に加え、今後も安定増配を続ける株主還元姿勢は高配当株投資家には魅力的です。

株価が安定している割に増配力が高いため、配当利回りはじわじわ上昇しています。長期保有を前提にすればまだまだ割安さを感じる水準で、早めに仕込んでおきたい銘柄の一つです。

ただし、コロナショックが業績に直撃した背景は見逃せません。景気敏感株は業績変動リスクも伴うためしっかり分散投資を意識しましょう。一方で、業績悪化時も減配しない根性やV字回復してきた企業体力も含めて永久保有に値する優良銘柄として評価できます。

好業績と高い株主還元意識を持った優良増配株として【Sランク】の評価!

※注意※

あくまでも個人の分析・評価です。最終的な投資判断は自己責任でお願いします。必ず最新情報をもとに自分で分析して納得してから投資するようにしてください。