チェックポイント

・月3万円〜の積み立て投資で老後資産2000万円をクリア!

・コツコツ積み立てるだけの”負けない”投資

・特別な知識は不要で投資初心者におすすめ!

・ほったらかしだから超簡単(仕組み・成功の秘訣を優しく解説)

・国が激推しの【NISA】を活用(超お得に運用できる)

・投資の始め方を完全ナビ(おすすめの証券口座・投資先も具体的に紹介)

・資産を使う”終わり方”までしっかり解説

おすすめの投資先(投資信託)一覧

| おすすめ投資信託 (クリックで詳細へ) | eMAXIS Slim米国株式(S&P500) | SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) | eMAXIS Slim全世界株式(オール・カントリー) |

| 連動する指数 (インデックス) | S&P500指数 | S&P500指数 | MSCIオール・カントリー・ワールド・インデックス(ACWI) |

| 構成銘柄 (リスクの分散性) | 米国の時価総額上位 500社 | 米国の時価総額上位 500社 | 全世界の株式 (日本を含む先進国 +新興国) |

| 長期の期待リターン% (過去15年の平均) | 7% | 7% | 5% |

| 信託報酬(手数料)% (数値が低いほど◎) | 0.09372% | 0.0638% | 0.05775% |

| ファンドの純資産額 (額が大きいほど安定) | 3兆8143億円 | 1兆4439億円 | 2兆6358億円 |

資産運用が必要な理由

現在の日本は多くのお金の不安要素で溢れています。

- お金にまつわる不安要素

- ・少子高齢化(若者世代の社会保険負担増など)

・物価の上昇(世界的なインフレ傾向)

・低賃金(貯蓄額も少ない)

・増税(生活に関わる消費税・酒税・たばこ税など)

・将来の年金(人口減少で財源不足?)

2人以上世帯における年代別の貯蓄額【平均値・中央値(高所得者を除いた平均)】

| 年代 | 平均値 | 中央値 |

| 20代 | 292万円 | 135万円 |

| 30代 | 591万円 | 400万円 |

| 40代 | 1,021万円 | 520万円 |

| 50代 | 1,684万円 | 800万円 |

| 60代 | 1,745万円 | 875万円 |

| 全世代平均 | 1,436万円 | 650万円 |

老後資金は2000万円必要などと言われる中、定年後60代の貯蓄額平均値が1700万円台。一部の高所得者を除いた中央値ベースではわずか875万円。定年以降は収入が減り、資産は減少する一方です。老後資金の確保は大きな課題であり、解決には自分自身で計画的に資産形成を行う必要があります。

そんな中、誰にでも実践可能な【ほったらかし投資】が大注目されています。

- 「投資」に対するイメージ

- ・なんだか難しそう

・ギャンブルじゃないの?

・暴落とか怖い

・詐欺事件とかよく聞くし

・私とは関係ない

投資と聞くとネガティブなイメージが多いです。特に日本人は投資へのアレルギー体質が見られ、貯金こそ正義、安全で確実だと教育されています。

でもこれ、半分正しくて半分間違っています。

生活費・教育費・医療費などには現金が必要ですが、全て現金貯金だけだと物価の上昇(インフレ)や増税などに負けて資産が減少していきます。

- 資産減少リスク VS 預金金利

- ・資産減少リスク(インフレ・増税など)

日本の物価上昇率は2%を目標 👉 体感しない程度にモノやサービスは値上がり

↪︎ 物価が2%上昇すると100万円で買えたものが102万円ないと買えない

今までの政策は増税・増税 👉 消費税率3% から↗︎↗︎ ↗︎ 10%(2019年)

↪︎ 消費税2%増税すると100万円で買えたものが102万円ないと買えない

・メガバンク(三井住友・三菱UFJ・みずほ)の預金金利(利息)

普通預金0.001%(100万円預金→1年で10円の利息 )

定期預金0.002%(100万円定期預金→10年後で200円の利息 )

銀行に貯金しているだけでは資産価値はどんどん減っていきます。

だからこそ、資産を守り増やすための資産運用が必要です。

インデックス投資は「堅実・簡単・手間なし」の3拍子揃った積み立て投資法です。

- インデックス投資の特徴

- ・少額から誰でも始められる(月額100円からOK。理想は月に3万円以上)

・国が推奨する制度【NISA】を活用してお得に運用

・始めてしまえば老後までほったらかしでOK

・過去の統計からは資産減少リスクは限りなく低い(ギャンブル性が少ない)

※あくまでも過去の統計を見た結果であり未来を保障するものではありません

国が推奨するお得な制度(NISA)の利用で、少額から誰でも簡単に始められます。もちろんお金が減るリスクもありますが、過去の統計からは安全に資産形成が可能です。

方法は簡単で、現金を右肩上がりに成長する株(投資信託)に置き換えるだけです。なるべく簡潔に解説していますので最後までご覧ください。

インデックス投資の仕組みを解説

インデックス投資の仕組み【投資信託とは?】

インデックス投資では、金融資産をひたすら積み立てながらほったらかして運用します。前述した通り、現金貯金は勝手に増えることはなく、物価の上昇や増税に伴い価値は低下していきます。

そこで、現金を【投資信託(とうししんたく)】という投資商品に置き換えて保有します。投資信託はごく一般的な王道の投資商品です。

- 投資信託とは?

- ・いろいろな企業の株の詰め合わせパック

・個人投資家から集めたお金を元手にプロが適切に運用

・値上がり益を個人投資家に還元

(100円で買った投資信託を110円に値上がり時に売却すると10円の利益)

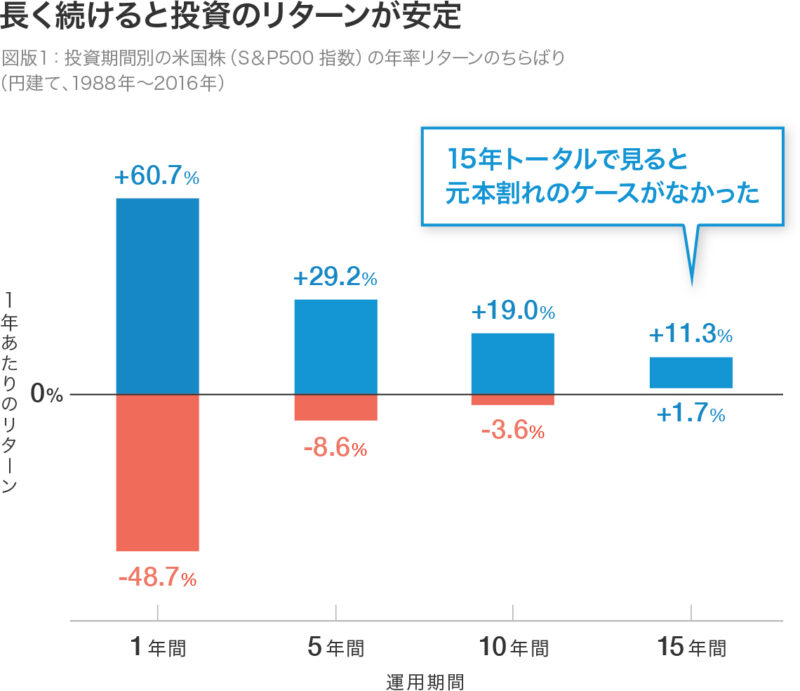

投資信託を毎月一定額ずつ(目安は月3〜5万円)積み立て、長期的な価値の上昇を期待します。長期間かけて値上がりした投資信託を、老後に少しずつ売ることで現金収入に変えていきます。過去30年の統計では、正しい投資先に15年以上長期投資すると最終的にプラスの確率は100%です。

優良な投資先(S&P500指数)への投資成績。短期間ではマイナスになるリスクはあるが、15年以上の長期投資においては必ずプラスになっていた!

重要なのは、正しい投資先へ長期に積み立て続けること1点のみ!

無心で20年積み立てたら後はほったらかし。十分拡大した資産を少しずつ売却していけば死ぬまで資産を維持することも可能です。

ただ、長期投資で一番難しいのは続けることだと言います。暴落があるとやめたくなったり、バブルの絶頂で売りたくなるものですが、そういう人は最終的な資産形成に失敗します。最も多い投資失敗あるあるです。

長期投資において最も成績の良い人の特徴は?という有名な調査結果があります。

1位「亡くなった人」

2位「投資をしているのを忘れていた人」

相場を読んでトレードを繰り返すプロではないんです。裏返すと何もせずに放置することが実は難しいことを表します。

インデックス投資の仕組み【運用シミュレーション】

具体的に資産運用シミュレーションをしてみます。

資産運用簡単シミュレーション-アセットマネジメントOne

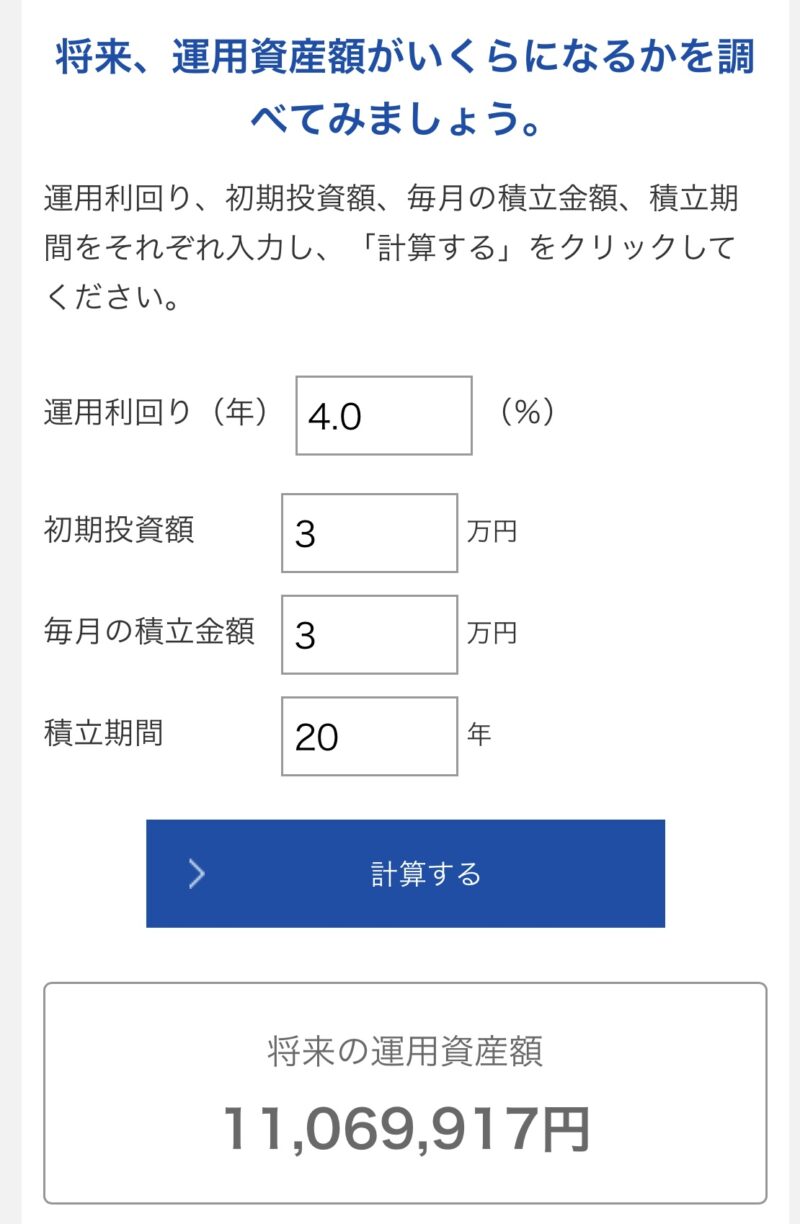

想定運用利回り(年平均の利益率)は、後述する優良な投資信託で最低限得られるであろう+4%とします。

※利回り+4%なら100万円分の投資信託が1年後に104万円になる

短期間で見ると+60%(バブル期など)からー50%(リーマンショック・コロナショックのような暴落)程度の振れ幅がありますが、15〜20年後に振り返って平均すると毎年+4%だったという考え方です。

- 資産運用シミュレーション

- ・25歳で投資を開始(それまでは最低限の貯金をしておく)

・年間36万円分(月に3万円)投資信託を積み立て

・年平均+4%で運用(プロが運用。自分は積み立て続けるだけで何もしない)

・積み立て期間は45歳までの20年間(NISA制度の活用:後で解説)

・45歳から65歳までの20年間は積み立てをせずほったらかし

この条件で運用すると

毎月3万円、20年間投資信託を積み立て続ける。

総額720万円分の投資信託を+4%で運用すると、20年後には1100万円以上に増加。

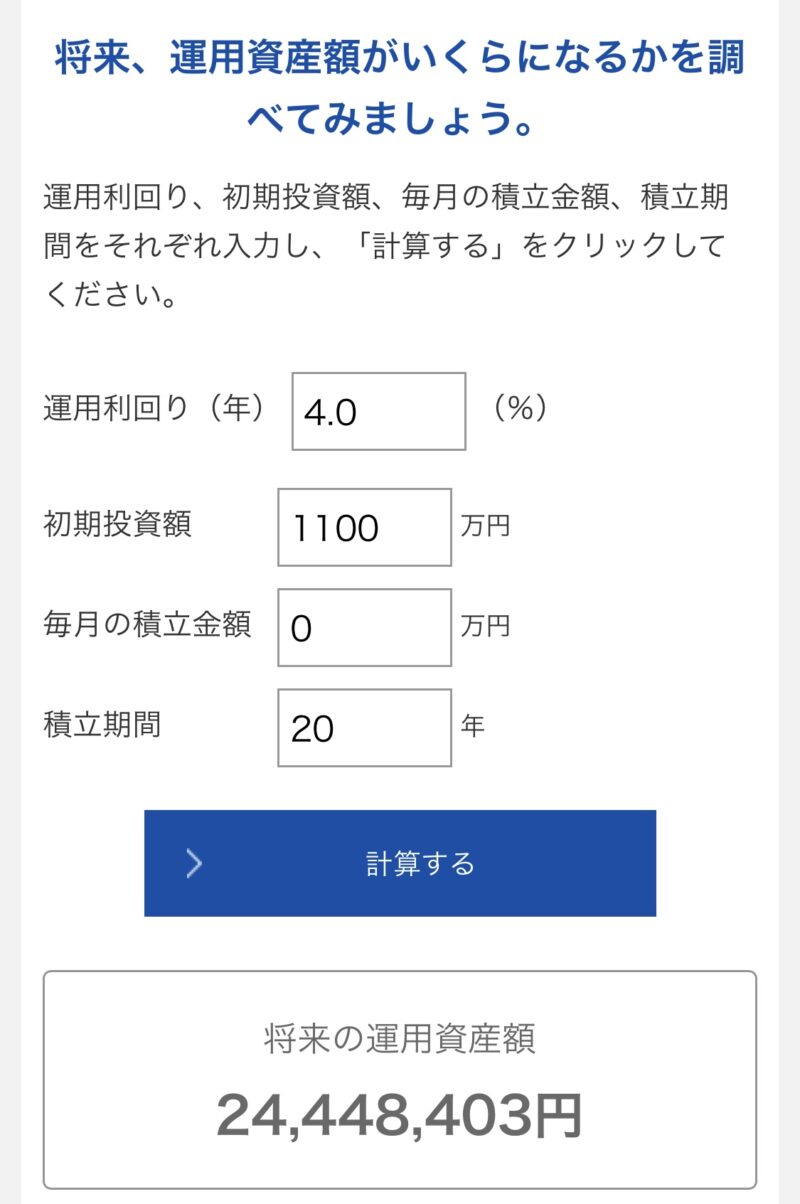

20年で積み立て終了。後はお金が働く(+4%で運用継続する)ことで資産は拡大していきます。

20年で積み立てを終了。あとはほったらかし。すると1100万円が次の20年後には2500万円に!

額が大きくなるにつれ、資産拡大は複利の力で雪だるま式に加速します(【複利とは】)

運用利回り+4%は低く見積もった計算なので、もっと増える可能性もあります。

※過去数十年の統計を覆すことが起こると、予想通りに増えずマイナスになる可能性はあります。このリスクは了承の上で投資することになります。

いわゆる老後2000万円問題は余裕を持ってクリアです。後は増やした投資信託を少しずつ取り崩し(売却)して使います。

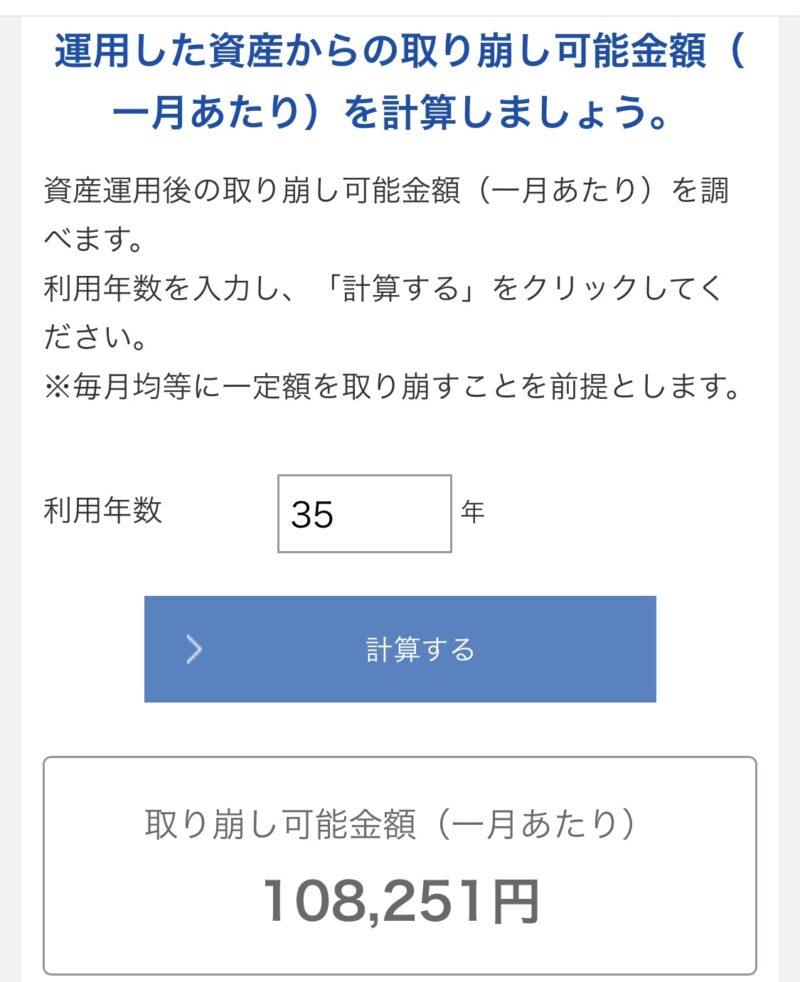

65歳からは、2500万円分の投資信託を+4%で運用しながら取り崩す(売却していく)と・・・

毎月10万円を得続けても35年間(100歳まで)資産を維持できる!

- 年金受給額の見通し

- 令和元年度時点での年金の平均受給額は月額約14.6万円

・国民年金(全員が受給) :約5.6万円

・厚生年金(会社員の年金):約9.0万円

夫婦で65歳まで仕事をしたとして、月に30万円弱の年金収入(年額約350万円)

厚生労働省の調査をもとにした50歳の手取り年収中央値は430万円前後とされます。共働きでも世帯年収700〜800万円程度とすると、月額60万円前後の収入です。これが退職した途端半分になると考えると、生活レベルを落とす必要がありそうです。

2500万円の投資信託を取り崩せば月+10万円が可能です。もし5000万円の金融資産があれば+20万円で豊かな老後が送れます。積み立て期間を長くしたり、積み立て金額を増やすことで資産額は大きくできます。

また、投資と並行して現金貯金を積み上げれば安全性は格段に上がります。

- 積み立て投資+現金貯金シミュレーション 月5万円を投資+貯金に回す

- ・月3万円(年36万円)を投資信託積み立て

👉総投資額は20年間で720万円。+4%運用すると20年後は1100万円

👉次の20年は積み立てなしで1100万円を+4%運用

👉65歳時点で投資信託2500万円を保有

・月2万円(年24万円)を貯金

👉20年間で480万円

👉次の20年は投資していた分の3万円も貯金へ(月5万円)→1200万円

👉65歳時点で貯金1680万円を保有

投資信託+現金で4180万円の金融資産を保有した状態で老後を迎えられる

これなら株価の下落時期は現金を使い、株価上昇中は金融資産を多めに売却する調整もできます。現金も蓄えることで投資のリスクを軽減し、万が一の怪我や病気への備えにもなります。

資産の増え方がイメージできたところで、具体的に積み立てる投資信託について詳しく解説します。

インデックス投資の仕組み【積み立てるべき投資信託】

投資信託という株の詰め合わせパックには、組み込む株の種類や比率が異なる商品が6000種類以上あります。

中にはほとんど同じ中身なのに手数料だけが高いぼったくり投資信託も含まれます。たくさんある投資信託から良いものを選ぶのは初心者には難しいですが、過去の統計や学術研究の結果、リスクとリターンが最適になる答えが出ています。

購入すべきは【長期に右肩上がりのインデックスファンド】です。

- インデックスとは?

- 日本語で「指数」。ある条件で集められたものの平均。

有名な株価指数といえば「TOPIX」「日経平均株価」など。

ニュース番組の最後に、今日の日経平均の終わり値は・・・というのを耳にしているでしょうか?

(TOPIXは日本の上場企業全て、日経平均は選ばれた225社で構成)

株価は企業の価値を示し、主に企業業績が好調で景気が良いと上がり、不正発覚や不景気などで下がる。

(株価の上下には数え切れない要因があるため詳細は割愛)

個々の企業の価値が高まれば所属する指数(インデックス)そのものの価値が上がる。

- ファンドとは?

- 投資信託の仕組みを表すもの。運用を行う主。個人投資家がファンドに出資してその資金で株を運用する。得られた利益は投資家に還元していく仕組み。

- インデックスファンドとは?

- ある指数(インデックス)に連動する値動きの投資信託

例えば、「日経平均インデックスファンド」という投資信託であれば、日経平均株価指数の値動きと連動するように株式が売買され、日経平均株価指数がプラスなら連動する投資信託もプラスになる。完全一致ではないが大きくずれることもない。

素人には個別株の良し悪しや購入タイミングを決める知識もないため、指数そのものを購入するイメージ。

インデックスファンドで資産拡大するには、長期で右肩上がりのファンドを選びます。選ぶべきは【米国株インデックスファンド】又は【全世界株インデックスファンド】です。これらは一時的な下落を何度も乗り越えて、過去数十年間右肩上がりに上昇し続けています。

- 代表的な米国株インデックス

- ・S&P500 👉 米国の時価総額上位500社の大型企業で構成

(アップル、マイクロソフト、アマゾンなど)

・全米株式 👉 米国市場に上場する約3000社で構成

(S&P500に含まれる大型企業から中小企業まで)

・NYダウ平均 👉 伝統的な米国市場の値動きを示す大企業30社で構成

(ディズニー、コカ・コーラなど)

堅実な投資の原則として分散投資(集中投資は✖️)が推奨です。大企業でも常に暴落や倒産リスクがあります。NYダウ平均は30社への分散であり、1社がコケるだけで指数全体に大きな影響があります。

500〜3000社に分散していれば、たとえ1社が倒産しても指数全体への影響は軽微です。

S&P500インデックスは米国の大企業全て、全米株式インデックスは米国の企業全体を買うイメージです。

【全世界株インデックス】は文字通り世界中(有力な47カ国)の株式を集めたインデックスです。2024年現在は全世界インデックスの6割以上は米国企業が占めます。実質的に全世界=米国+その他の国と考えますが、日本やEU各国など先進国の他、インドや中国などの新興国も含みます。分散性はより高く、米国以外の成長も取り込めます。今後米国への偏りから移り変わりがあると、自動的に投資比重が変更されていくのも魅力です。

- 積み立てるべきインデックスファンド(投資信託)の特徴

- ・よく分散されて低リスク(500〜数千社に分散)

・多くの資金が集まる(人気ファンドほど安定感が高い)

・運用実績が豊富(伝統的なファンドほど安全性が高い)

・長期的に安定成長している(15年以上の長期で見て右肩上がり)

👉米国株インデックス・全世界株インデックスに連動しているファンド

加えて・・・

・手数料が安いファンド(超重要)

前述した通り、優良なインデックスファンド(S&P500指数に連動)においては、15年以上の長期投資においては必ずプラス収益という統計データがあります(※未来を保証するものではない)

もう一つ重要なのは、手数料が安いファンドを選ぶことです。

- 投資信託における手数料

- ①購入時手数料

・投資信託の購入時に販売会社に支払う(手数料はファンドによって異なる)

・多くの優良ファンドは無料

②運用管理費用(信託報酬)

・保有、運用にかかる手数料

・保有額に応じて日々自動的に支払われる(ファンドごとに差がある)

・安さの目安は0.2%以下(安いほどよい)

③信託財産留保額

・換金(売却)時にかかる手数料(無料のファンドもある)

・運用途中で売却していると無駄に手数料がかさむことも

詳細はファンドの目論見書(もくろみしょ)で確認する

・連動するインデックスの説明

・運用成績

・手数料の詳細

などが記載されている説明書

じっくりコツコツ増やしていく投資法において、確実にとられる手数料は大敵です。同じような商品でも手数料が高いぼったくりファンドも存在するため必ず目論見書を確認します。特に信託報酬に注目します。

購入すべき投資信託については具体的な銘柄を挙げて紹介するのでご安心ください。

インデックス投資のデメリット

ここまで良いことばかりお伝えしてきましたがデメリットもあります。

それは、結果が出るまでに時間がかかることです。20年以上の長期投資を前提にするため、あっという間に一攫千金!とはなりません。少額・長期の投資では時間を味方につける必要があります。

短期の爆益は望まないが、損失確率は限りなく0に近く、老後資金を確保したい。

この目的に合わない人にインデックス投資は不向きで、コツコツ堅実な運用を好む人に向きます。そして、続けさえすれば大きな利益が得られます。

超お得な【NISA】制度を解説

ほったらかし投資では、投資信託を定期的に積み立て、最終的に売却して現金に戻して使用します。

通常売却益には約20%の税金(2022年10月現在)がかかります。

例えば、投資信託を100万円分売却すると、20%の20万円が引かれて手元に残るのは80万円になります。年間36万円で20年積み立て、元本720万円が2500万円に成長した場合の値上がり益は1780万円。

この1780万円分には売却した時に税金がかかります。

かなり大きいです。

そんな税金問題を解決するが、国が設定している税制優遇制度の【NISA】です。

制度の詳細はこちらも参照 👉 NISA特設WEBサイト:金融庁

NISA口座を利用すると、非課税で投資信託の運用が可能です。制度の範囲内で積み立てた分の売却益には税金がかかりません(100万円分売却したら、そのまま100万円使える)

- NISAの特徴

- ・恒久的に非課税運用可能(運用益の売却時に税金がかからない)

・年間の投資可能額は360万円まで(総額1,800万円まで)

・少額からでも開始できる(月額100円〜)

インデックス投資の始め方

ここからは、実際の投資の始め方を解説します。

堅実性を最重要視して、① 貯める、② 積み立てる(ほったらかす)の順に進めます。

① 貯める 生活防衛資金と投資資金の確保

投資を始めるにはまず投資資金の確保が最優先となります。

先ほどシミュレーションした長期積み立てには、20年間で800万円の投資資金が必要です。始める段階で800万円は必要ありませんが、年40万円を無理なく捻出し続ける必要があります。投資3万円+貯金2万円を目標とした場合+5万円の家計を構築することから始めます。

そして投資を始める前に必ず生活防衛資金を用意することをおすすめします。

- 生活防衛資金とは

- 病気・リストラ・倒産などで急に収入が途絶えた場合に、立ち直るまでの期間を生き抜くための資金。勤め先が急に倒産しても生活防衛資金で再就職までの時間が稼げるという考え方。

【生活防衛資金の目安】:支出の〇ヶ月分で計算

・独身会社員 :3〜6ヶ月分(早めに再就職可能な職業なら比較的短期間でも)

・夫婦2人世帯:6ヶ月分(生活費2人分をまかなうため少し多め)

・子供あり :12ヶ月分(養育費や学費を考慮して1年分)

・自営業 :12ヶ月分(再起に時間がかかる可能性もあり1年分)

プロアスリートは怪我での長期離脱や減俸時、突然の解雇などに備えて1年分は用意したい。

- 新社会人が投資を始めるときのシミュレーション

- 手取り月収20万円、支出が月15万円と想定

生活防衛資金は6ヶ月分の90万円を目標

👉 月5万円の貯金で1年半程度で貯まる

・1年目 :しっかり仕事をしながら生活防衛資金を貯める

・2年目 :1月から(※)NISAで月3万円のインデックス投資を始める

・3年目〜:月3万円の投資+2万円の貯金を20年間維持していく

・20年目:積立投資は終了。ほったらかし運用しながら貯金を積み上げる

※NISAの年度は1月1日で切り替わる。年度途中開始だと設定も面倒。

子供のいる家庭では生活防衛資金1年分の他に、確実に使うことが決まっている子供の教育費などはある程度は現金で用意しておくことが推奨されます。家庭状況にあった生活防衛資金を確保(万が一の時以外は決して手をつけない)した上で、月に+5万円の家計を作ることが資産形成への第一歩となります。

- 投資開始前の準備まとめ

- ① 支出の把握と生活防衛資金の確認(支出の最適化を行う)

② 生活防衛資金の確保(まずはここまで貯金)

③ 投資(3万円)+貯金(2万円)の家計管理(収入ー支出=+5万円/月)

② 積み立てる(ほったらかす)

生活防衛資金を貯めて、投資と貯金が継続できる家計が整ったら投資を始めます。

証券口座(NISA口座)を開設

投資信託の購入には証券口座が必要です。現金の取引きは銀行口座、株や投資信託の取引きは証券口座です。

証券口座は無料で開設ができ、つみたてNISAの申し込みも同時に行います。証券口座を開設する証券会社には、銀行と同じように様々な会社が存在します。

証券会社選びは重要。

- 注意!銀行窓口には近づくな!

- 銀行窓口でも証券口座の開設が可能ですが、決して手を出してはいけません。購入したい優良なインデックスファンドを扱っておらず、(銀行が)儲かる高手数料のぼったくりファンドを勧められるリスクがあります。初心者や高齢者がうまい言葉に乗せられてカモにされるケースがあります。

※銀行の職員が全て悪というわけではありません。それが仕事・商売であり合法です。が、効率よく資産形成したいのならば決して近づいてはいけません!

選択すべき証券会社はネット証券です。

おすすめの証券会社についてはこちらの記事で解説しています。

開設すべき証券口座はネット証券最大手の【SBI証券】をおすすめしています。

積み立てる投資信託を選ぶ

証券口座の開設とNISA口座の申請が完了したら、いよいよ投資信託の積み立てを開始します。

購入すべきは【米国株インデックスファンド】又は【全世界株インデックスファンド】です。

その中でも人気があり(多くの投資家が出資)、運用手数料が安いものを選択します。

投資信託の運用手数料は【信託報酬・しんたくほうしゅう】と呼ばれます。投資額の数%の手数料を払ってプロに運用してもらうイメージです。信託報酬は商品ごとに様々ですが0.2%以上は高いと判断します。それ以上の商品はリターンに見合わない高額手数料の可能性があります。

具体的に優良な投資信託を紹介します。購入の最終判断は自己責任となりますが、王道中の王道のみ紹介していますので参考にしてください。似た名前で中身の異なる商品も存在するので注意してください。

| おすすめ投資信託 (クリックで詳細へ) | eMAXIS Slim米国株式(S&P500) | SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500) | eMAXIS Slim全世界株式(オール・カントリー) |

| 連動する指数 (インデックス) | S&P500指数 | S&P500指数 | MSCIオール・カントリー・ワールド・インデックス(ACWI) |

| 構成銘柄 (リスクの分散性) | 米国の時価総額上位 500社 | 米国の時価総額上位 500社 | 全世界の株式 (日本を含む先進国 +新興国) |

| 長期の期待リターン% (過去15年の平均) | 7% | 7% | 5% |

| 信託報酬(手数料)% (数値が低いほど◎) | 0.09372% | 0.0638% | 0.05775% |

| ファンドの純資産額 (額が大きいほど安定) | 3兆8143億円 | 1兆4439億円 | 2兆6358億円 |

- おすすめ3選から最終決定するための基準

- 前提① 3商品どれを選んでも最低限得られるリターンの期待値に差はない

前提② その上で自分が重視したい特徴を加味して選択する

前提③ 判断できないならeMAXIS Slim 全世界株式(オール・カントリー)

判断基準

・少しでも人気のファンド(安定)👉 eMAXIS Slim米国株式(S&P500)

・少しでも手数料を安く(堅実)👉 SBI・V・S&P500インデックス・ファンド

・少しでも低リスク(安心)👉 eMAXIS Slim全世界株式(オール・カントリー)

3種類全てが人気と実力を兼ね備えたチャンピオンです。最低限得られるリターンは誤差程度と思ってください。

どれを選んでも老後資産形成の目標達成確率は変わりません。ただ、様々な投資情報を見てしまうと結局迷うことになります。自分で決められないのなら最も分散が効いていて手数料が安い、eMAXIS Slim全世界株式(オール・カントリー)がおすすめです。

- 迷ったらオール・カントリーの理由

- ・全世界を対象とするため最も分散されている(リスク分散◎)

・投資比重は世界経済に合わせて最適に調整(近年は米国1強。未来は不明)

・手数料は最低水準

繰り返しになりますがどれを選んでも正解です!

積立設定が完了したらほったらかし

証券口座(NISA口座)を開設して積み立てる投資信託を選べたら、証券口座に積み立て設定をすれば完了です。

ここから先は、ほったらかす

最も重要なのはガチャガチャいじらないこと。最終結果が出るのは20年・40年先の話です。

どんなに株価が下がっても、バブルが起きても放っておきます。

①自分の人生では世界の崩壊は起こらない

②自分の人生では世界の経済は成長していく

③自分の人生ではお金で困りたくない

この前提を受け入れたら、投資のことは一旦忘れて日常生活を楽しみましょう!

インデックス投資の終わり方

堅実な資産形成方法としてインデック投資の”始め方”について解説してきました。

ここからはその”終わり方”です。

豊かな生活のために投資を始めたはずが、資産が順調に増えるとこう考えてしまいます。

・お金をもっと増やしたい

・お金を減らしたくない

せっかく増やした資産なのに自分の人生でしっかり使えないことも多いです。死ぬときに資産が最大なんてもったいない!ほったらかしの先にある”終わり方”まできちんと理解しておきましょう。

- ほったらかし投資の終わり方=資産の取り崩し方

- ① 老後の生活支出を計算

② 投資信託を定率で売却する

③ 現金とのバランスを調整する

長期間ほったらかして増えた投資信託は、売却して現金に戻して使います。まとめて現金化することもできますが、少額ずつ取り崩すことで資金を長持ちさせられます。

例えば、120万円分を売却して1年分の生活費(月10万円分)に当てます。65歳から年金受給する場合、平均的な月15万円であれば夫婦合計30万円。ここに+10万円できれば生活水準を高く保てます。余剰分があれば贅沢な食事や旅行を楽しむこともできます。そして、投資信託の残りが1年かけてまた成長してくれれば取り崩した分を取り戻すことも可能です。

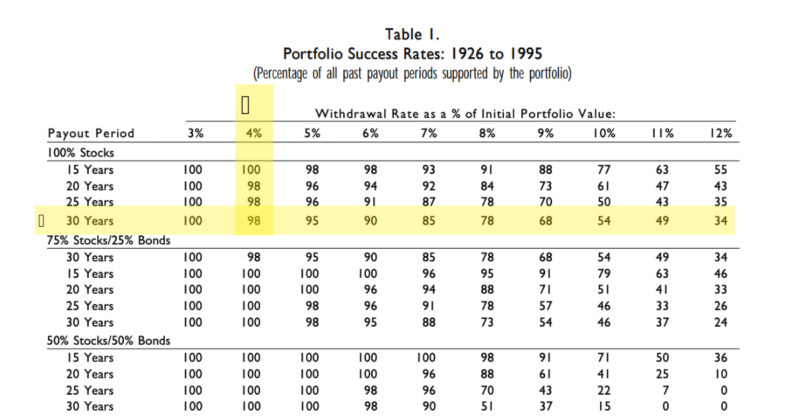

暴落で資産が半分になるリスクもありますが、有名な学術研究(トリニティスタディ)では総資産の4%程度の取り崩しを続けた場合に、30年後まで資産が残っている確率は98%というデータもあります。

終わり方 ①老後の生活支出を計算

上手に資産を取り崩していくにはまず老後の支出を再確認します。

- 老後の生活支出チェック(毎月かかる固定費)

- ・家賃(住宅ローン)

・水道、光熱費

・通信費

・保険類

・自動車等の維持管理費

・食費

・その他支出(日用品など)

65歳時点で教育費の支出は終了と仮定すると、毎月の固定費をカバーできる収入があればOKです。年金でまかないきれない分は投資信託の売却分を当てていき、余剰は浪費に回せます。

終わり方 ②投資信託を定率で売却

取り崩し方法としては、投資信託残額の4%を売却していく方法が安定します。

※トリニティスタディは定額(取り崩し開始時の資産額の4%でずっと同額)の取り崩しで検証

※取り崩し額が少なくできる定率売却の方が枯渇するリスクが少ない

例えば、投資信託の残額が

2500万円なら×0.04(4%)で100万円分(月8.3万円分)

3000万円なら×0.04(4%)で120万円分(月10万円分)

5000万円なら×0.04(4%)で200万円分(月16.6万円分)

を売却します。

売却のタイミングは、年始に一括や毎月給料のように売却していくかは好みによります。一括売却の際は残額の4%分、毎月売却であれば残額の0.33%分ずつ売却します。

定率取り崩しの特徴

・運用がマイナスの時は取り崩し額が少なく

・運用がプラスになると取り崩し額は大きく

これを繰り返すことになります。

メリット

・無理な取り崩しはしない(売りすぎない)

・長期的に+4%程度の運用を継続すれば長持ちする

デメリット

・十分な資産がないと取り崩し額が少ない(生活が質素・貯金が減る)

・生活の質が株価の推移に連動してしまう可能性(精神的にも不安定)

デメリットを補うために、現金とのバランス調整が重要になります。

終わり方 ③現金とのバランスを調整

定率で取り崩す場合、株価上昇時は十分な収入となりますが下落時は取り崩し額が少なくなります。その分生活費の補填が必要になり、現金でバランスを取ることになります。

ここで、積み立て投資と並行して貯金を積み上げてきた効果が出るわけです。貯金の取り崩しで株価下落局面を乗り切り、老後の生活を安定的なものにします。

投資信託の残額:現金貯金 =50:50 に維持するのをベースに、年齢が上がるにつれて現金の比率を増やしていくと安定感は増していきます。株価上昇時に多く取り崩した際は余剰分を貯金に回して調整すると良いです。

積み立て投資の終わらせ方は下記YouTube動画が非常に参考になります。

誰にでも始められる「インデックス投資」について、始め方・購入すべきファンド・終わり方まで具体的に解説しました。

最後に一番大事なことは、

始めること

積み立て投資の情報は世にあふれており、その有用性は疑う余地がありません。ただ、なぜかほとんどの人が始めていないのです。NISA口座は開設したのに投資していない人も多いそうです。周りにも投資している人はほとんどいないですよね?

理屈を理解して始めてしまえば老後も安泰なのに・・・

人と差をつけるには行動することです。最後まで読んでいただいたついでに、証券口座・つみたてNISA口座を開設してしまいましょう!そのちょっとした面倒の先に何があるかはおわかりいただけていると思います!